香川県高松市の司法書士 川井事務所です。

今回は、共有物分割による所有権移転登記の登録免許税について書きました。

受験ではたまに択一でみかける程度の論点で、実務でも頻繁に出てくるものではないと思います。

だからなのか何なのか、ある日、同業者から共有物分割の登録免許税を計算したから確認してほしいという連絡が入りました・・・

共有物の分割

共有物の分割方法は3つあります。

- 現物分割

- 代金分割

- 価格賠償分割

現物分割

通常は共有物分割をする人と同数の土地に分筆の登記をします。

この分筆の登記は、必ずしも共有持分に応じた面積である必要はないとされています。

そして、分筆後の各土地について、共有物分割を原因とする持分移転の登記を行います。

この持分移転については、単独所有とするのみでなく、複数共有者の共有とすることも認められます。

ちなみに同業者から相談を受けた案件は3人共有だった土地を4分割して、2つの土地が単独所有、2つの土地が2人で共有になるという複雑なものでした。

代金分割

各共有者は土地を売却してその代金を分配することになります。

したがって分筆は行われず、共有物分割による持分移転は問題になりません。

価格賠償分割

土地の持分を失う共有者に対して対価(金銭に限られず、例えば他の土地の所有権を移転することもできます。)が支払われるため、土地の持分を失い対価を受け取る人を登記義務者、対価を支払いその土地の持分を取得する人を登記権利者として、共有物分割を原因とする持分移転の登記を行います。

この場合も分筆は問題になりません。

共有物分割による所有権移転登記の登録免許税

共有物分割による所有権移転登記の登録免許税は2パターンあります。

税率が1000分の4になる場合と1000分の20になる場合です。

「登録免許税法別表第一・1・(2)ロ」をみると、共有物分割による移転の税率がすべて1000分の4かのようにみえてしまいますが、同法第17条第1項の表に「所有権の共有物(その共有物について有していた持分に応じた価額に対応する部分に限る。以下同じ。)の分割」と定められていて、すべての共有物分割による移転に1000分の4の税率が適用されるわけではありません。

この税率が適用されるための要件については、登録免許税施行令第9条第1項に規定されています。

(共有物の分割による移転登記等の場合の課税標準)

第9条 共有物である土地の所有権の移転の登記において法第17条第1項又は別表第一第1号(2)ロ若しくは(12)ロ(2)の規定の適用がある場合におけるその共有物について有していた所有権の持分に応じた価額に対応する部分は、当該共有物の分割による所有権の持分の移転の登記に係る土地(以下この項において「対象土地」という。)につき当該登記(以下この項において「対象登記」という。)の直前に分筆による登記事項の変更の登記(以下この項において「分筆登記」という。)がされている場合であつて当該対象登記が当該分筆登記に係る他の土地の全部又は一部の所有権の持分の移転の登記(当該共有物の分割によるものに限る。以下この項において「他の持分移転登記」という。)と同時に申請されたときの当該対象土地の所有権の持分の移転に係る土地の価額のうち当該他の持分移転登記において減少する当該他の土地の所有権の持分の価額に応じた当該対象土地の持分の価額に対応する部分とする。

かなり読みづらいですが、要するに

- 直前に分筆の登記がされている

- ①の分筆登記に係る他の土地の全部又は一部の所有権の持分の移転の登記(当該共有物の分割によるものに限る。)と同時に申請

- 共有物の分割の前後で所有している土地の価格に変動がない部分

上の3つをすべて満たす場合が税率1000分の4、満たさないものが1000分の20という結論になります。

つまり、1000分の4の税率の適用を受けられる可能性があるのは、現物分割の場合のみということになります。

事例

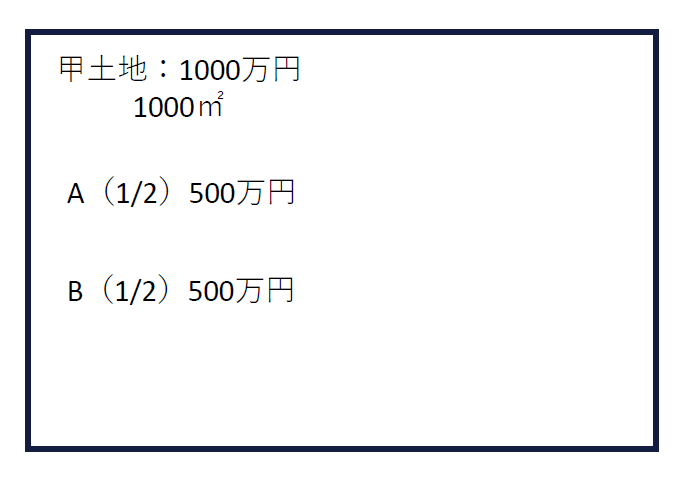

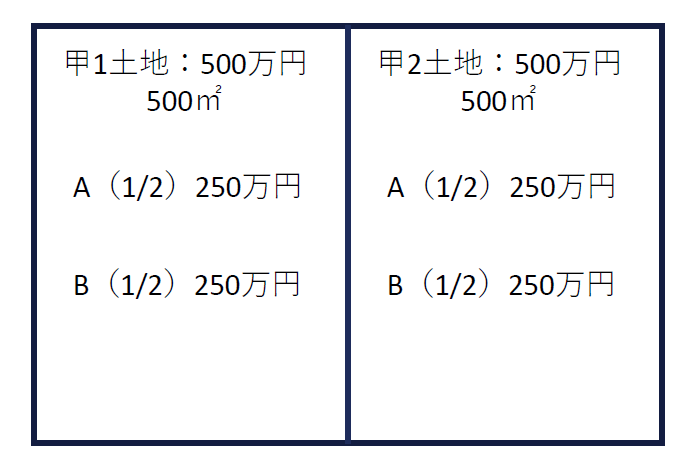

甲土地(評価額1000万円・地積1000㎡)をA・Bが持分各2分の1(500万円)を所有しています。

分筆により甲1土地(評価額500万円・地積500㎡)、甲2土地(評価額500万円・地積500㎡)となりました。

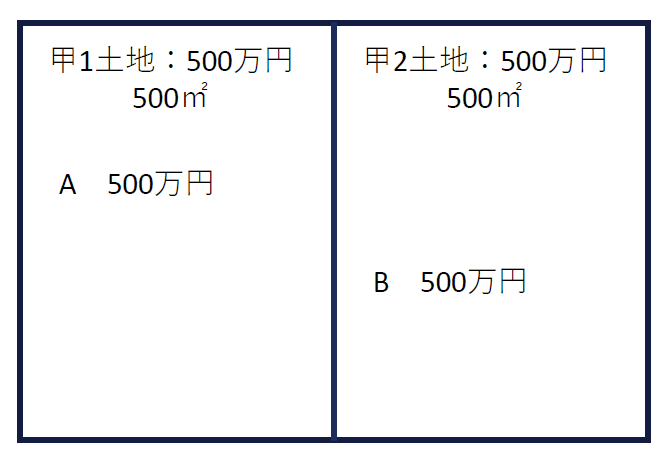

甲1土地につきB持分全部移転、甲2土地につきA持分全部移転を同時申請した結果、甲1土地をA単独所有(500万円)、甲2土地をB単独所有(500万円)とする場合は、共有物分割の前後でA・Bの所有する土地の価値に変動がありませんのでB持分全部移転登記、A持分全部移転登記のそれぞれの登録免許税は課税価格の1000分の4となります。

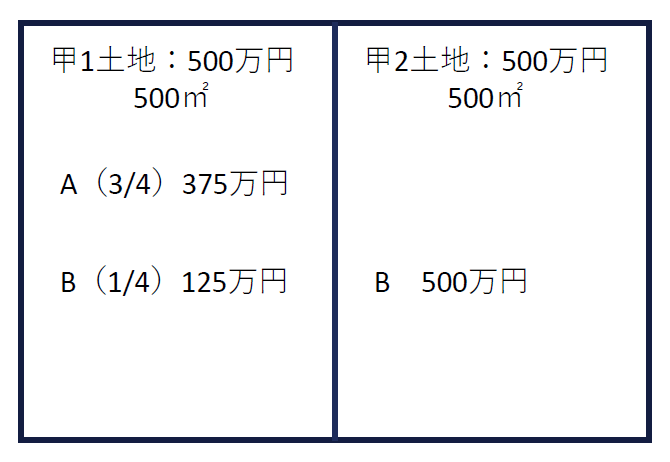

それに対して、わけあって例えば、甲1土地につきB持分一部移転、甲2土地につきA持分全部移転を同時申請した結果、甲1土地をA持分4分の3(375万円)・B持分4分の1(125万円)の共有、甲2土地をB単独所有(500万円)となる場合は、共有物分割の前後でAからBに125万円分の価値が移転していますので、その125万円分については1000分の20の税率が適用されます。

共有物分割の前後の価値

A(500万円)→A(375万円)

B(500万円)→B(625万円)

かつてはすべての共有物分割の登記について1000分の4の税率が適用されていたそうですが、実体上は所有権の全部を売買で移転しているにもかかわらず、登録免許税の納付を免れるために、例えば一筆の土地の所有権の一部(100分の1)について税率1000分の20、次いで残りの持分(100分の99)について税率1000分の4で共有物分割による移転の登記を申請するというような不適正な登記申請が相当程度行われていたことが明らかになったことから、税の公平を確保することを目的として現在のような規定が設けられることになったようです。

参考書籍

『不動産・商業・法人登記実務事例集』山中 正登 (監修)・渡邉 敬治 (監修)|日本加除出版

— どうぞお気軽にご相談ください。—